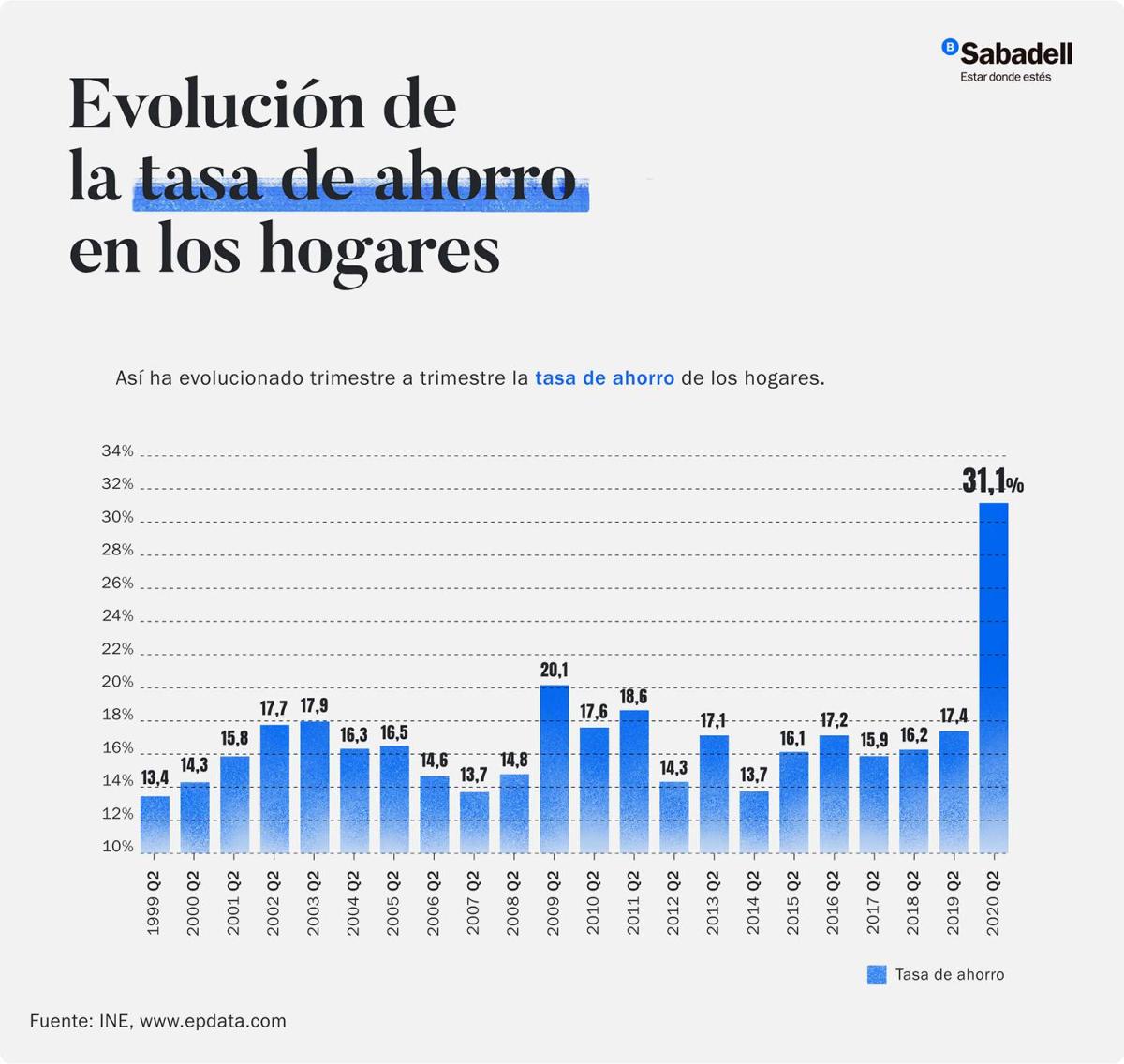

El ya pasado 2020 fue un año de récord en muchos sentidos. Uno de los datos más relevantes que se produjo a raíz de la crisis derivada de la pandemia fue la tasa de ahorro de los hogares españoles, que en el segundo trimestre del ejercicio alcanzó el 31,1% de la renta disponible, casi 60.300 millones de euros, una cifra histórica, según el Instituto Nacional de Estadística (INE). En el caso del tercer trimestre, periodo que coincidió prácticamente con la desescalada tras el estado de alarma por la COVID-19, la tasa de ahorro se situó en el 4,8% (eliminados los efectos estacionales y de calendario fue del 15,1%). Antes de la actual crisis, el máximo se había situado en el 20,1% en el segundo trimestre de 2009 y el valor medio desde 1999 hasta 2019 había sido del 7,8%.

Puede interesarte: Cuesta de enero: Cómo superarla, ahorrar y mejorar las finanzas del hogar

A este respecto, la Fundación de las Cajas de Ahorros, conocida como Funcas, eligió la tasa de ahorro como 'el dato del año'. "El ahorro del segundo trimestre del año fue, fundamentalmente, forzoso, resultado de la imposibilidad material de consumir debido al confinamiento y al cierre de numerosas actividades económicas, no de una decisión deliberada de los ciudadanos de contener su gasto. Muchas personas sufrieron una reducción drástica de sus ingresos y perdieron toda capacidad de ahorro, pero la mayor parte mantuvo su puesto de trabajo y sus ingresos, lo que explica el incremento sin precedentes del ahorro familiar", señala María Jesús Fernández, economista senior de Funcas.

Según el informe 'La resiliencia/vulnerabilidad de los hogares españoles frente al COVID-19. Disparidades en la distribución y composición del ahorro en el entorno europeo', elaborado por Fundación Mutualidad de la Abogacía e IE Foundation, en España las familias no cuentan con una cultura de ahorro adecuada. En vez de acumular ahorro en los momentos de bonanza económica, los hogares españoles elevan su consumo, mientras que, ante circunstancias económicas adversas, elevan su tasa de ahorro. Este comportamiento exacerba más el ciclo económico, en vez de suavizarlo.

Pese al elevado porcentaje de ahorro que se alcanzó entre los meses de abril y junio de 2020, un 40% de las familias españolas tendría serios problemas para afrontar una carencia del 100% de sus ingresos que se extendiera más allá de tres meses como recoge el informe. Sus ahorros no alcanzarían a cubrir los gastos mínimos de subsistencia. Es más, para muchas de estas familias, el periodo de supervivencia empleando solo sus ahorros, sería incluso muy inferior a los tres meses.

Si bien gran parte del ahorro que se ha acumulado ha sido resultado de las restricciones de movilidad y consumo, instituciones como el Banco Central Europeo (BCE) indicaban en septiembre que la alta incertidumbre puede llevar a los hogares a aumentar sus ahorros por precaución, es decir, de manera voluntaria, "lo que reduciría el consumo privado actual y frenaría aún más el crecimiento del producto interior bruto (PIB)".

Puede interesarte: Descubre cuánto ahorra la gente como tú

Dónde está el dinero

En este contexto, ¿qué ha pasado con ese ahorro? Según un estudio del Banco de España ese dinero se materializó fundamentalmente en un aumento de los depósitos bancarios. El flujo neto de depósitos en los países de la Unión Económica y Monetaria (UEM) alcanzó un 18% de la renta bruta disponible (RBD) en el primer semestre de 2020 (lo que equivale a unos 325 millones de euros), muy por encima del 13% del mismo período del año anterior. El aumento de depósitos fue más pronunciado en España y Francia. Asimismo, los españoles aumentaron sus inversiones netas en activos de renta variable y en fondos de inversión durante los primeros seis meses del pasado año, concretamente, un 5% y un 2,4% de la RBD, respectivamente.

Eso sí, como recuerda el Banco de España, el aumento de la riqueza fue algo mayor si se tienen en cuenta los activos inmobiliarios, dado el escaso impacto inicial de la crisis sobre el precio de la vivienda. Algo especialmente significativo en un país como España. Tal y como señalan en el informe de Fundación Mutualidad de la Abogacía e IE Foundation, la riqueza inmobiliaria y la riqueza financiera de los hogares están altamente correlacionadas, lo que hace que cerca del 80% de las familias españolas que no poseen activos inmobiliarios tengan un ahorro financiero prácticamente inexistente, o muy bajo, situándolas por debajo del umbral mínimo de subsistencia financiera. El porcentaje de hogares sin activos inmobiliarios en España es reducido, de un 19%.

Puede interesarte: ¿Es 2021 el año para comprar una vivienda?

Por otro lado, según el último informe disponible de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (INVERCO), correspondiente al segundo trimestre, los hogares españoles aumentaron en 76.642 millones de euros su saldo en activos financieros, un 3,4% más que en marzo de 2020. El 'rey' sigue siendo el depósito, que aglutina casi un 40% del ahorro financiero de las familias, mientras que los activos de renta variable y los fondos de inversión representan un 12,4% y un 9,2%, respectivamente.

"Como el consumo ha disminuido, el incremento de ahorro se ha mantenido, entre otros, por un motivo precautorio, por la preocupación de disponer de fondos para poder hacer frente a imprevistos. No es un ahorro destinado a la inversión de bienes duraderos sino más bien, un ahorro que se ha atesorado y se encuentra en gran parte en efectivo y depósitos a la vista pues es más fácil su reembolso. Por tanto, podríamos decir que la disposición de ahorro para inversión es menor, aunque como es natural, la situación es distinta en los diferentes niveles de renta", apunta Amelia Pérez Zabaleta, presidenta del Colegio de Economistas de Madrid.

Respecto a los niveles de renta, desde el Banco de España recuerdan que el ahorro de carácter forzoso estaría concentrado en las rentas más altas, debido principalmente a que son estas las que tienen un porcentaje de ingresos salariales menos expuesto a los vaivenes económicos propios de las crisis. Además, el gasto no esencial más recortado durante la crisis, el dirigido a los servicios que conllevan interacción social, también tiene un peso algo mayor en el consumo de los hogares con mayor renta.

¿Qué se espera este 2021?

La evolución de la economía seguirá marcada por el desarrollo de la pandemia este año. La distribución de las diferentes vacunas permite vislumbrar unas mejores perspectivas, si bien habrá que ver cuáles son los efectos de la tercera ola. El Fondo Monetario Internacional (FMI) proyecta un crecimiento de la economía española del 7,2% en 2021, mientras que el Banco de España estima una mejora de entre el 4,2% y el 8,6%.

Puede interesarte: 2021, ¿el año de la recuperación?

"Se prevén altas tasas de ahorro familiar, superiores a las de 2019 y a los años anteriores, aunque no tan altas como las de 2020. Aunque en el tercer trimestre de 2020, la tasa de ahorro ha descendido hasta un 15,1% debido a la reactivación parcial de la actividad económica y la movilidad, en 2021 continuará más elevada que antes de la pandemia, pero con tendencia a la baja en la medida en que las crisis económica y sanitaria se vayan superando", señala Pérez Zabaleta.

En su panel de previsiones publicado en noviembre, Funcas explica que este 2021 cabe esperar un incremento del gasto en consumo privado equivalente a la mitad del sobreahorro provocado por la pandemia. El resto de ese sobreahorro desaparecía en 2022, de modo que, para ese año, la tasa de ahorro se situaría en torno a su nivel de equilibrio estimado en el 8,8%.

Desde Fundación Mutualidad de la Abogacía e IE Foundation sostienen que no solo es necesario fomentar el ahorro, sino más aún, promover que aquellas familias con menores recursos socioeconómicos (renta, educación, etc.) dispongan de la posibilidad y los incentivos adecuados para dedicar una parte de su renta al ahorro. "Pequeñas tasas de ahorro sostenidas en el tiempo por parte de los hogares, generan diferencias importantes en la acumulación de riqueza de estos", concluyen.

Puede interesarte: De ahorrador a inversor, el cambio que te conviene. Conoce las razones y cómo hacerlo